L’autorité de surveillance de la Bourse italienne Consob a autorisé le groupe Richemont à mener une offre publique d’achat sur le groupe Yoox-Net-a-Porter, qu’il détient déjà à hauteur de 50%.

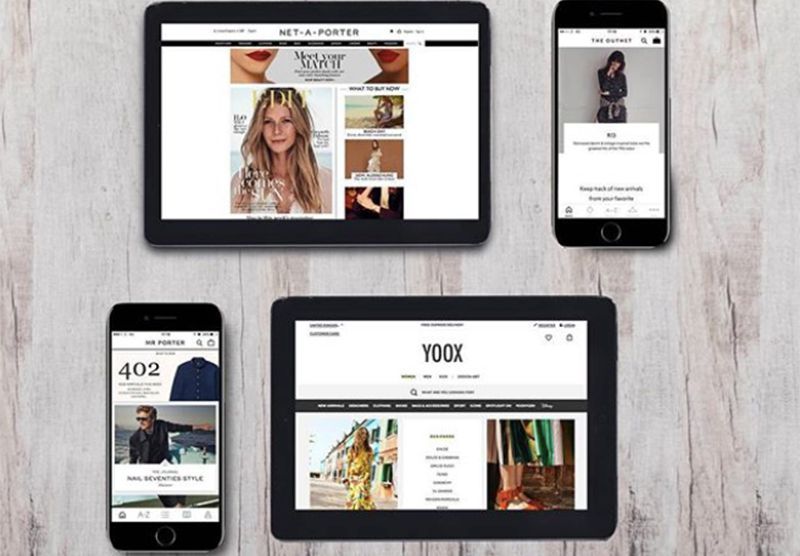

Dans le cadre de cette transaction, menée par le biais de sa filiale RLG Italia Holding S.p.A., Richemont offrira 38 euros par action pour un montant total qui devrait atteindre 2,7 à 2,8 milliards d’euros. L’offre, qui permettra à Richemont de renforcer ses activités sur le segment de la distribution en ligne, sera ouverte du 19 mars au 9 mai et pourrait être rouverte du 21 au 25 mai, précise un communiqué diffusé par le groupe. En cas de succès, Yoox Net-a-Porter serait intégrée aux activités de Richemont mais continuerait de fonctionner de façon indépendante, « afin de demeurer une plateforme neutre et très attractive pour les marques de luxe tierces ».

Dans le cadre de cette opération, le groupe de luxe genevois a annoncé avoir levé 3,75 milliards d’euros à l’issue d’un roadshow mené sur le marché européen. Divisé en trois tranches, l’emprunt servira les « projets généraux » de Richemont, et notamment l’acquisition du groupe YNAP.